出産や育児で仕事を休んでいる期間中、収入が減ることで「今年のふるさと納税はどうすべきか」と悩む方は少なくありません。「育児休業給付金は年収に含まれるのか」「医療費控除を使うと限度額はどうなるのか」といった疑問は、正しく解消しておかないと、節税どころか逆に損をしてしまう可能性があります。

ふるさと納税は、正しく活用すれば育休中の家計を助ける強力な味方になりますが、そのためには「今年の正しい課税所得」を把握することが不可欠です。例年通りの感覚で寄付をしてしまうと、自己負担額が2,000円を大きく超えてしまうケースもあります。

そこで本記事では、育休中の方がふるさと納税で失敗しないために必要な知識を網羅しました。控除限度額の正しい計算方法から、医療費控除との併用時の注意点、確定申告の落とし穴まで、具体的に解説します。

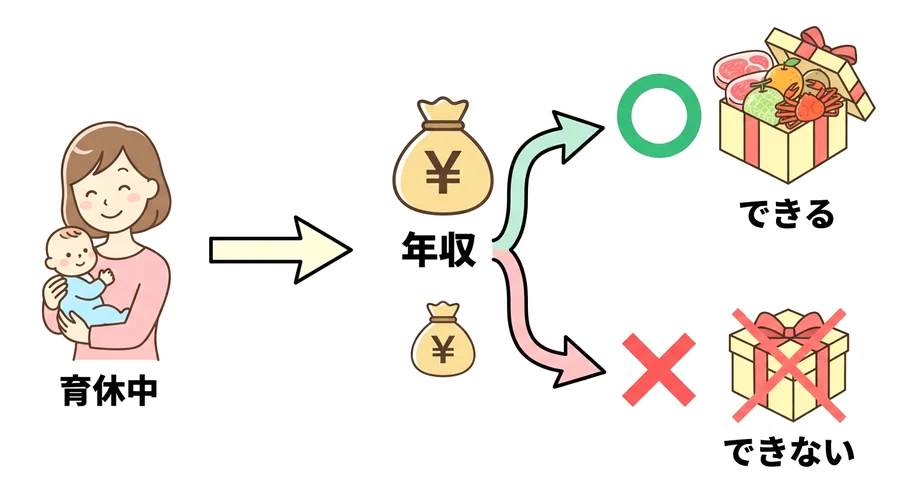

育休中でもふるさと納税はできる?【結論:年収次第】

結論から申し上げますと、育休中であってもふるさと納税を行うこと自体は可能です。ただし、制度のメリット(寄付金控除により実質負担が2,000円で済むこと)を受けられるかどうかは、「今年の1月1日から12月31日までの間に、一定以上の給与収入(課税所得)があるか」にかかっています。

ふるさと納税は、本来支払うべき「所得税」や「住民税」の一部を、自分が選んだ自治体に寄付という形で前払いする制度です。そのため、そもそも支払う税金が少なければ、控除される金額も少なくなるという仕組みを理解しておく必要があります。

メリットが出るのは「今年、給与収入があった人」

育休中の方がふるさと納税をして「お得」になるのは、以下のようなケースです。

- 年の途中まで働いており、ある程度の給与収入がある

- すでに復職しており、年末までに給与収入が発生する

- ボーナスなどの支給があり、課税される所得がある

重要なのは「育休に入っているかどうか」ではなく、「その年の年収(課税される所得)がいくらか」という点です。

1年間ずっと育休で収入ゼロの場合は要注意

もし、1月1日から12月31日まで丸1年間育休を取得しており、会社からの給与やボーナスが一切ない場合は注意が必要です。この場合、その年の所得税や翌年の住民税が発生しない(あるいは非課税枠内に収まる)可能性が高いため、ふるさと納税による税金控除の恩恵を受けられません。

この状態でふるさと納税を行うと、単なる「純粋な寄付」となり、返礼品を受け取っても金銭的には損をする(全額自己負担になる)ことになります。まずはご自身の今年の状況が、以下のどちらに当てはまるかを確認しましょう。

| 今年の状況 | ふるさと納税の判断 |

|---|---|

| 1月〜産休前などに給与収入がある | 実施メリットあり(限度額に注意) |

| 1年間ずっと育休で給与ゼロ | メリットなし(全額自己負担) |

損しないための「控除限度額」正しい計算方法

育休中の方がふるさと納税をする際、最も間違いやすいのが「控除限度額(いくらまで寄付できるか)」の計算です。計算の元となる「年収」の定義を誤ると、限度額を高く見積もりすぎてしまい、自己負担が増える原因になります。

最大のポイント「育児休業給付金」は年収に含まない

ここが一番の重要ポイントです。育休中に受け取る「育児休業給付金」や産休中の「出産手当金」は、税法上の「非課税所得」にあたります。

つまり、これらのお金はふるさと納税の限度額計算における「年収」には含めてはいけません。

例えば、「1月〜3月までの給与が80万円」で、「4月以降の育児休業給付金が120万円」だったとします。生活費としての実感は年収200万円かもしれませんが、ふるさと納税の計算に使う年収は「80万円」のみです。ここを間違えて200万円で計算してしまうと、限度額が大幅にズレてしまいます。

今年の年収に含まれるもの・含まれないものリスト

計算ミスを防ぐために、何が含まれて何が含まれないのかを整理しました。シミュレーションサイトに入力する際は、以下の「含まれるもの」の合計額を使用してください。

| 年収に「含まれる」もの(課税対象) | 年収に「含まれない」もの(非課税) |

|---|---|

|

|

源泉徴収票が手元にない場合は、毎月の給与明細を確認し、「課税支給額計(総支給額から非課税通勤費などを引いたもの)」を1月から12月まで足し合わせることで概算が出せます。育休に入る前の給与だけでなく、復帰後の給与も見込める場合はそれも合算します。

損益分岐点となる年収ラインはどこ?

ふるさと納税で「自己負担2,000円」の恩恵を受けるためには、ある程度の年収が必要です。家族構成や他の控除(生命保険料控除など)によって変動しますが、一般的に年収(課税所得)が150万円程度を下回る場合、メリットが薄くなる可能性があります。

年収が低いと、そもそも支払う税金(所得税・住民税)が少ないため、控除できる枠も極端に小さくなります。例えば、今年の給与年収が100万円程度の場合、ふるさと納税の控除上限額が数千円程度になることも珍しくありません。

もし試算した結果、上限額が7,000円や8,000円程度であれば、無理にふるさと納税を行わず、現金を節約するという選択肢も検討すべきでしょう。自己負担2,000円を差し引いた「お得になる金額」が数千円程度であれば、手間のほうが見合わない場合があるからです。

出産費用がある人は注意!医療費控除と確定申告の罠

育休中の方の多くは、その年に出産を経験されています。出産には多額の費用がかかるため、「医療費控除」を申請しようと考えている方も多いはずです。しかし、医療費控除とふるさと納税を併用する場合、2つの大きな落とし穴があります。

1. 医療費控除を使うと、ふるさと納税の限度額が下がる

医療費控除は、支払った医療費に応じて課税所得を減らす仕組みです。課税所得が減るということは、税金の計算ベースとなる金額が小さくなるため、結果としてふるさと納税の控除上限額も下がります。

通常の簡易シミュレーションでは、医療費控除の影響までは計算されません。出産費用などで数十万円の医療費控除が発生する場合、ふるさと納税の上限額が数千円〜1万円単位で下がる可能性があります。必ず「医療費控除」の項目入力がある詳細シミュレーションを利用してください。

2. 確定申告をすると「ワンストップ特例」が無効になる

これが最も多くの人が陥る罠です。会社員の方などは、手軽な「ワンストップ特例制度」を利用してふるさと納税を行うのが一般的です。しかし、医療費控除を受けるために確定申告を行うと、それまでに提出したワンストップ特例申請はすべて無効になります。

「医療費控除は確定申告で、ふるさと納税はワンストップで」という使い分けはできません。確定申告を行う場合は、ふるさと納税の寄付分も改めて確定申告書に記載する必要があります。

もし記載を忘れてしまうと、ふるさと納税の控除が適用されず、単なる寄付になってしまいます。医療費控除を行う年は、以下の手順で手続きを進めましょう。

【重要】医療費控除と併用する場合の正しい手順

- 詳細シミュレーションで上限額を確認する

医療費控除額(支払った医療費 - 保険金などで補填される金額 - 10万円※)を入力して計算します。

※総所得金額等が200万円未満の場合は総所得金額等の5% - ふるさと納税(寄付)を行う

計算した上限額の範囲内で申し込みます。「ワンストップ特例申請書」は提出しても無効になるため、提出不要です(提出しても問題はありませんが意味がなくなります)。 - 寄付金受領証明書を保管する

自治体から送られてくる寄付金受領証明書(またはポータルサイトが発行する寄附金控除に関する証明書)は、確定申告で必要になるので大切に保管します(ポータルサイト発行の証明書であればe-Tax用のXMLデータなども利用可能です)。 - 翌年の2月〜3月に確定申告を行う

「医療費控除」と「寄付金控除(ふるさと納税)」の両方を記入して申告します。

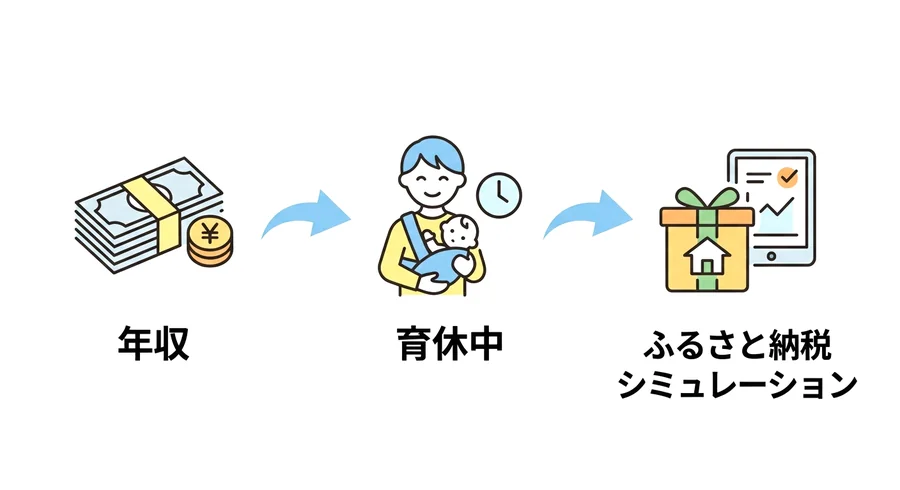

【年収別】育休中のふるさと納税シミュレーション実例

ご自身の状況に近いパターンで、ふるさと納税がどれくらいできるのか、イメージを掴んでみましょう。ここでは、以下の条件を前提に概算をシミュレーションします。

- 家族構成:夫婦(配偶者控除なし)、子供1人

- 社会保険料控除:給与収入の約15%と仮定

- ※あくまで概算です。正確な金額は詳細シミュレーションをご利用ください。

ケース1:年の途中で産休・育休に入った場合

状況:1月〜6月まで勤務し、7月から産休・育休入り。年内の復帰なし。

給与収入(額面):月収25万円 × 6ヶ月 + 夏のボーナス30万円 = 180万円

この場合、今年の年収は「180万円」となります。育児休業給付金などは含みません。

- ふるさと納税の上限額目安:約10,000円〜15,000円

年収が200万円を切ると、上限額はかなり少なくなります。無理に高額な返礼品を狙わず、タオルやお米など、少額の寄付で確実に受け取れるものを選ぶのが賢明です。

ケース2:1年間育休だが、夫の扶養に入る場合

状況:1月〜12月まで育休中で、会社からの給与収入はゼロ。

結果:ふるさと納税のメリットなし(控除額0円)。

ただし、このケースでは「配偶者控除(または配偶者特別控除)」の対象になる可能性があります。妻(あなた)の年収が所定の金額以下(給与収入で103万円以下、あるいは201万円以下など)であれば、夫の税金が安くなります。ふるさと納税で得をするのは難しいですが、世帯全体での節税メリットは発生します。

また、夫の名義でふるさと納税を行うことは可能です。夫の年収が変わらなければ、夫の控除枠を使って育児用品などを貰うのが、家計にとってベストな選択肢となります。

ケース3:復職して時短勤務の場合

状況:1月〜3月まで育休、4月に復帰して時短勤務。

給与収入(額面):(時短月収20万円 × 9ヶ月)+ 夏冬ボーナス計60万円 = 240万円

この場合、年収240万円として計算します。

- ふるさと納税の上限額目安:約20,000円〜30,000円

時短勤務で給与が下がっている場合でも、年収200万円を超えてくれば、それなりの金額を寄付できます。ただし、復帰初年度は子供の病気などで欠勤が増え、想定より年収が下がるリスクもあるため、年末ギリギリまで源泉徴収票や給与明細を待ってから寄付する額を決めるのが安全です。

育休中におすすめの返礼品と賢いやり方

収入が不安定になりがちな育休中だからこそ、ふるさと納税は「楽しみ」だけでなく「実益」を重視して選ぶのがおすすめです。限られた控除枠を最大限に活かすためのポイントを紹介します。

1. 家計を直接助ける「消耗品」を選ぶ

高級なお肉やフルーツも魅力的ですが、育休中はオムツ、おしりふき、ミルク、お米、トイレットペーパーなどの「日用品・消耗品」を選ぶのが圧倒的におすすめです。

これらは普段必ずスーパーやドラッグストアで購入するものであり、返礼品で賄うことができれば、浮いた現金をそのまま家計の足しにできます。特にオムツやお米は重くて買い出しが大変なため、配送してもらえるメリットも大きいです。

2. 夫名義のふるさと納税をフル活用する

もしご自身の年収が下がり、ふるさと納税の枠が少なくなってしまった場合は、パートナー(夫)の控除枠を活用しましょう。夫の年収が変わっていなければ、例年通りの金額を寄付できるはずです。

夫のアカウントでログインし、ベビー用品や家族で楽しめる食材を選ぶことで、世帯全体としてのお得感を維持できます。ご自身の枠は数千円程度の「お試し」として使い、メインは夫の枠で計画を立てるのが賢い戦略です。

3. 年末まで待ってから寄付をする

通常は早めの寄付が推奨されますが、育休中は「復職のタイミングが変わる」「子供の体調不良で欠勤が増える」など、年収が予想より下がる要因が多くあります。

そのため、12月の給与明細やボーナスの額がある程度確定するまで待ち、正確な年収が見えてから寄付を行うのが最も安全です。駆け込み寄付になっても、上限を超えて損をするよりはずっと良い結果になります。

まとめ:育休中のふるさと納税は「正しい年収」の把握から

育休中でもふるさと納税を楽しむことはできますが、損をしないためには以下の3つのポイントを必ず押さえておきましょう。

- 育児休業給付金は年収に含まない

今年の1月1日から12月31日までの「課税対象となる給与・賞与」のみで限度額を計算してください。 - 医療費控除を使うなら確定申告を

医療費控除との併用で限度額が下がります。また、確定申告を行うとワンストップ特例が無効になるため、寄付分も含めて申告するのを忘れないようにしましょう。 - シミュレーションは慎重に

「去年の年収」や「見込み」で計算せず、実際の給与明細をベースに、医療費控除なども入力できる詳細シミュレーションを活用してください。

収入が減る育休中だからこそ、制度を正しく理解し、賢く活用することで家計の助けになります。まずは今年の給与明細を集め、正確なシミュレーションを行うところから始めてみてください。